12月2日,首家在納斯達克交易所、香港聯交所與上交所三地上市的生物科技企業百濟神州開啟申購。

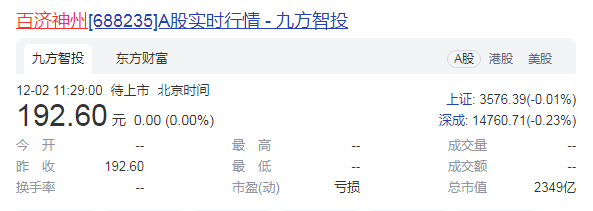

百濟神州官方公眾號12月1日披露的信息顯示,本次人民幣股份的公開發行價格為每股普通股192.60元人民幣,根據設定匯率1.00美元兌換6.3924元人民幣或1.00港幣兌換0.81996元人民幣計算,相當于每普通股234.89港元,或每股美國存托股份(ADS)391.68美元。每股ADS代表13股普通股。百濟神州計劃將本次科創板發行的募集資金凈額投入到藥物研究、臨床開發、中國境內研發中心和生產基地建設、中國營銷團隊擴充,以及用于補充流動資金和一般公司用途。記者根據同花順數據梳理發現,百濟神州發行價創A股年內第二高,僅次于義翹神州的292.92元/股。

根據百濟神州此前發布的公告,本次初始發行股票數量為1.15億股,發行股份數量占公司于2021年10月31日已發行股份總數及本次公開發行股份數量之和的8.62%(超額配售選擇權行使前),全部為公開發行新股,不設老股轉讓。發行人授予中金公司不超過初始發行股份數量15.00%的超額配售選擇權(或稱“綠鞋”),若綠鞋全額行使,則發行總股數將擴大至1.32億股,約占公司于2021年10月31日已發行股份總數及本次擬公開發行股份數量之和的9.79%(超額配售選擇權全額行使后)。

百濟神州表示,公司2020年研發費用89.43億元,超額配售選擇權行使前發行價格對應市值/研發費用為25.78倍,超額配售選擇權全額行使后發行價格對應市值/研發費用為26.15倍。目前公司尚未盈利,未來幾年將存在持續大規模的研發投入,上市后一段時間內未盈利狀態預計持續存在。本次發行存在未來發行人股價下跌給投資者帶來損失的風險。發行人和聯席主承銷商提請投資者關注投資風險,審慎研判發行定價的合理性,理性做出投資。

(記者 張小潔)